会社員の多くは、厚生年金保険という年金制度に加入しています。

会社を辞めて、新しい会社に転職を予定する人は、年金の加入手続きについて考えておく必要があると思います。

うっかりしていると、支払うべき保険料が未納になっていて、将来の年金額に影響が出たり、障害を負ったときに給付を受けられなかったりといったリスクがあります。

今回は、退職後転職まで間が空く人の厚生年金から国民年金への切り替え方について解説します。

退職後は年金種別変更をする

日本の国民はすべてが国民年金制度に加入なければなりません。

「国民皆保険」というしくみによって、誰もが基礎年金の給付を受けることができるようになっています。

国民年金の被保険者には、第1号、第2号、第3号の3つの種別があります。

第1号被保険者:個人事業主、フリーランス、学生や無職の人など、国民年金のみに加入している人。

第2号被保険者:会社員や公務員など、国民年金の上乗せ保険である厚生年金や共済組合に加入している人。

第3号被保険者:第2号被保険者に扶養されている配偶者。(年収130万円未満、保険料納付義務なし)

国民は全員国民年金の被保険者ですが、会社に所属しているか否かなどによって、その種別が違います。

退職した人は、この「種別変更手続き」をする必要があるということです。

退職したあと1か月以内に転職して新たな会社に所属する予定の人は、次の会社でも第2号被保険者となります。

そのため、国民年金の種別変更は必要ありません。あなたが行う事務手続きは何もありません。

ただし、退職した後、転職までに期間が開く人は、上記のうち第1号被保険者あるいは第3号被保険者となります。

その手続きをして、必要な場合は保険料を納めておく必要があります。

手続きをしないまま放置しておいて、国民年金保険料の未納になっている人も多くいるようです。

しかし、年金保険料の未納期間があると以下のような不利益があります。

将来の老齢基礎年金額の減額

ご存じのとおり、将来受け取ることができる老齢基礎年金は、納めた保険料額によって変動します。

そのため、保険料未納の期間が長ければ長いほど、将来の年金額が減ります。

障害年金、遺族年金が支給されない可能性

国民年金制度は、年を取ってからもらえる老齢基礎年金以外に、障害を負ったときに給付される障害基礎年金や、自分が死亡した後の遺族へ支払われる遺族基礎年金という給付があります。

これらは、支給要件には以下が求められます。

「初診日の属する月の前々月迄の年金加入期間において、年金保険料の納付月数と免除月数の合算月数が3分の2以上あること」

または

「初診日の属する月の前々月迄の過去1年間に年金保険料滞納月が無いこと」

つまり、保険料の滞納月が多いなど、支給要件を満たさない状態のときに障害や死亡につながる事故や病気が起こると、本来もらえるはずの給付を受けられない可能性があるということです。

「年金」と聞くと、将来の老齢基礎年金を思い浮かべる人が多いと思います。

そして

「半年くらい保険料未納でも、もらえる年金額の減額なんて、数千円でしょ?だから、面倒だしお金がないから、未納でいいや」

と考えてしまいがちです。

しかし若い世代の人にとって怖いのは、障害や死亡につながる事故です。

保険料未納のときに万一死亡してしまったら、幼い子どもがいても遺族への補償がされないこともあります。

国民年金は老齢保障よりも、障害や遺族補償の方が額も大きく給付制度も充実しています。

退職した後転職まで期間が開く人は、必ず手続きをして、リスクを減らしておいてください。

扶養配偶者(専業主婦、主夫)も種別変更が必要

あなたに扶養している配偶者がいる場合、その人は今まで第3号被保険者でした。

あなたが1か月以内に新たな会社にて第2号被保険者になれば、引き続き扶養配偶者も第3号のままにできます。

しかし、転職までに期間が開く場合、夫婦そろって第1号被保険者になります。

第3号は、第2号の扶養配偶者でなければならないためです。

退職後には忘れず扶養配偶者の分も手続きをしてください。

具体的には役所に行けば必ず案内されますので手続きもれは心配しなくて良いでしょう。

ただし、2人分の保険料がかかることを覚悟しなければなりません。

具体的な種別変更例

退職してから転職するまでの期間別に、具体的にどのように種別変更をすることになるでしょうか。

また、年金保険料の支払いは、月単位で行われます。

保険料納付義務は、その月の末日の種別によって計算されることになっています。

これを踏まえて、以下のケースについて考えてみましょう。

月末日に退職し、1か月以内に転職する人(3月31日に離職、4月20日に転職入社)

3月いっぱいは前職にて厚生年金加入であるため第2号被保険者。

4月20日に入社すれば、4月30日には新たな会社に在籍しているので、第2号被保険者。

このケースでは本人が行う手続きは会社に年金手帳を提出するだけ。

なお、本人が扶養する配偶者がいる場合も、会社に手続きを依頼すれば同時に行ってくれる。

月半ばで退職し、1か月以内に転職する人(3月30日に退職、4月20日に転職入社)

2月までは第2号被保険者。

3月30日離職であるため資格喪失は3月31日。

そのため3月は、国民年金の第1号か第3号となる。

4月20日入社であるため、4月は第2号被保険者に代わるが、4月分のみ種別変更と保険料納付手続きが必要。

そのため、月半ばでの退職は若干面倒になるので、1か月以内に転職予定であれば、前職は月末退職すると年金面では手続きが楽。

転職先からの収入が130万円を超す見込みの人は、第1号被保険者として市町村役場の年金課へ手続きに行き、4月から第2号へ種別変更予定であることを伝え1か月分の年金保険料を払う。(納付書にて後支払い)

本人に扶養している配偶者がいれば、その配偶者も第3号から第1号へ種別変更の必要がある。

4月以降の第2号への変更は、新たな会社が手続きしてくれるので、役所へは手続きに行く必要はない。扶養配偶者についても同時に会社で第3号に種別変更してくれる。

(パートでの転職などで、年収130万円未満の予定の人)

本人の配偶者が会社員か公務員で第2号被保険者であり、かつ、転職したとしても今後の年収が130万円に満たない予定であれば、第3号被保険者となることも選択肢の一つ。

その際は、配偶者の会社に手続きを行ってもらう。

月半ばで退職し、数か月後に転職予定の人(3月30日退職、8月20日転職入社)

2月までは第2号被保険者。

3月からは第1号被保険者として役所に種別変更手続きに行き、転職予定月の前月(この場合は7月)までの保険料を納付する。(納付書にて後払い)

本人に扶養している配偶者がいれば、その配偶者も第3号から第1号へ種別変更の必要がある。

8月から第2号被保険者となるが第1号から第2号への種別変更は会社が行うため、第1号の脱退手続きなどは必要がない。

失業による年金保険料免除制度

退職をしたものの、転職先が決まっていない人は、収入が減り、国民年金保険料の負担が重く感じると思います。

失業していて保険料納付が負担であれば、申請することによって、保険料を免除してもらえる制度があります。(失業による特例免除)

保険料を免除されても、その期間の分の老齢基礎年金額は減額されるというデメリットはあります。

ただし、後から納付(追納)することもできます。保険料未納のまま放置するよりも安全ですから、必要であれば手続きをしてください。

国民年金保険料の免除は、前年の所得が一定以下でないと認められない制度です。

しかし失業による特例免除の場合は、本人の前年の所得が一定以上あっても、認めてもらえます。

具体的には、その人の世帯所得のうち、本人の前年の所得を除いた額が一定以下であれば、高い確率で認めてもらえます。

市町村役場の年金課か年金事務所へ相談

失業による国民年金保険料免除は、お住まいの市町村役場の年金課または年金事務所へ相談してください。

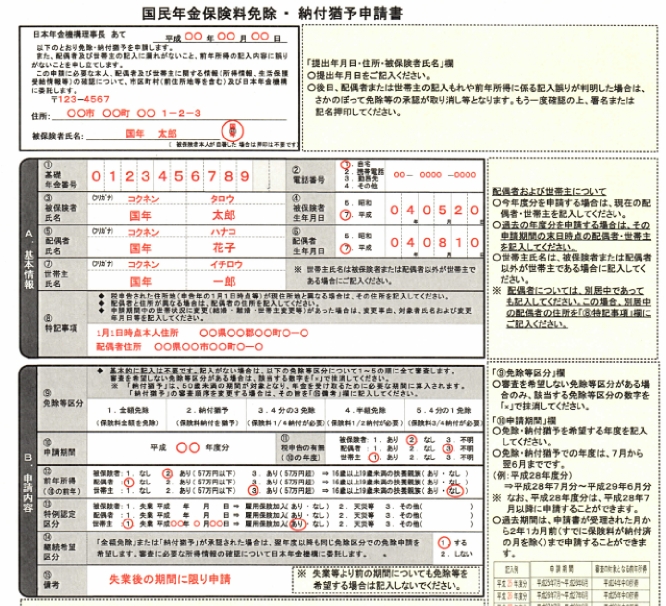

そこには、以下のような免除・猶予申請書があり、これに記載して申請することになります。

引用:日本年金機構

申請に必要な書類

- 年金手帳、または、基礎年金番号がわかるもの

- 失業していることが分かる公的機関の証明の写し(離職票が一番スムーズ)

- 印鑑

離職票があると、スムーズに失業の特例免除が受けられますから、ハローワークに離職票を提出してしまう前に申請すると良いでしょう。

ハローワークに離職票を提出してしまった後であれば、離職票は手元には残りませんので、ハローワークから発行される雇用保険受給資格者証でも大丈夫です。

申請後に所得状況を審査される

必要書類を整えて提出すると、日本年金機構(年金事務所)から市区町村に、申請者本人・配偶者・世帯主の所得状況の確認が入ります。

その世帯の所得状況によって審査が行われ結果が出ます。

あなたが失業していたとしても、世帯員に所得が多い人がいれば、免除されないこともあります。

(例えば独身の人で、親と同居しており、その親の前年の収入が多額であれば、保険料は免除されないということです)

申請後、審査前に納付書が届くが払わないこと

免除申請をすると、およそ1か月~2ヶ月後に審査結果が郵送されてきます。

しかしその前に、国民年金の支払い通知書(納付書)が届きます。

審査中であっても事務手続き上、納付書が送られてしまう仕組みになっています。

この納付書が届いたら、保険料は払わずに待機しておきましょう。

特例免除期間の扱い

失業による特例免除を受けている間は、老齢基礎年金や障害基礎年金、遺族基礎年金の受給資格を計算するための期間に算入されます。

滞納状態ではないという扱いになりますから、もしこの期間に何か障害や死亡事故などが起こったとしても、支給を受けられます。

保険料免除・納付猶予の所得の基準

保険料の免除は、世帯収入によって4段階に分けられます。

また、その免除額によって、将来の老齢基礎年金額に影響があります。

ただし、10年以内に追納すれば、老齢基礎年金は減額されません。

| 全額免除 前年所得が以下の計算式で計算した金額の範囲内であること (扶養親族等の数+1)×35万円+22万円 将来の老齢基礎年金への影響 平成21年4月分からの保険料の全額が免除された期間については、保険料を全額納付した場合の年金額の2分の1(平成21年3月分までは3分の1)が支給される |

| 4分の3免除 前年所得が以下の計算式で計算した金額の範囲内であること 78万円+扶養親族等控除額+社会保険料控除額等 将来の老齢基礎年金への影響 4分の3免除(納めた保険料額 4,120円:平成29年度) |

| 半額免除 前年所得が以下の計算式で計算した金額の範囲内であること 118万円+扶養親族等控除額+社会保険料控除額等 将来の老齢基礎年金への影響 平成21年4月分からの保険料の2分の1が免除された期間については、保険料を全額納付した場合の年金額の6/8(平成21年3月分までは2/3)が支給される |

| 4分の1免除 前年所得が以下の計算式で計算した金額の範囲内であること 158万円+扶養親族等控除額+社会保険料控除額等 平成21年4月分からの保険料の4分の1が免除された期間については、保険料を全額納付した場合の年金額の7/8(平成21年3月分までは5/6)が支給される |

引用:日本年金機構

失業していれば、前年の所得があっても全額免除されることが多いようです。

しかし他の収入があったり配偶者や世帯主に一定額の収入があったりすると、免除の基準が変わってきます。

退職後の国民年金手続きを正しく忘れずに

退職した後、1か月以内に転職が決定している人は良いかもしれませんが、転職までに期間がある人は忘れずに国民年金の種別変更をしておきましょう。

少しの手間でリスクを防ぐことができます。

保険料納付の負担が辛い人は、免除特例の制度を利用してください。

将来の年金額の減額が心配であれば、転職後に収入が増えたら追納(あとから保険料を納めること)すれば、影響はありません。